Korzystne długoterminowe prognozy ma zarówno globalny rynek e-commerce, jak i obsługujący go sektor logistyczny. Najwięcej zarobią operatorzy działający na rynkach krajowych, a zwłaszcza Ci, którzy oferują usługi wielokanałowe.

Niestabilna sytuacja gospodarcza przyniesie jednak podwyżki, a to nie podoba się e-konsumentom, którzy szukając oszczędności oczekują darmowej obsługi od sprzedawców. Spora część z nich ma także interesujące postulaty w kwestiach ekologii, choć niewielu chce płacić za ochronę klimatu.

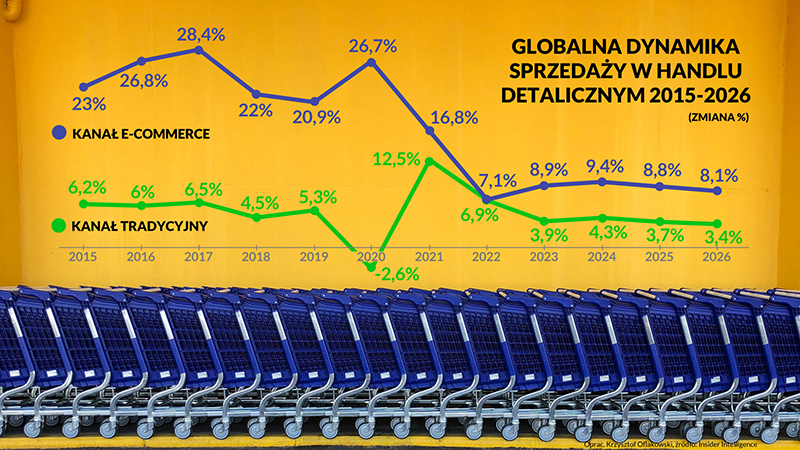

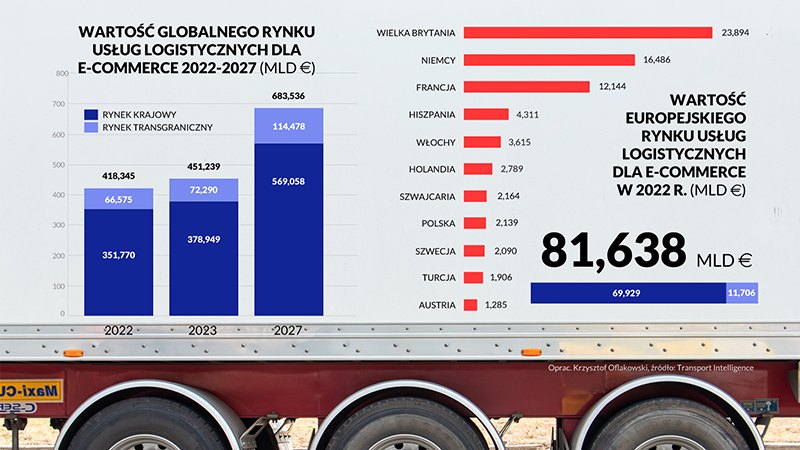

Handel detaliczny stabilizuje się

To, że bieżący rok ma być okresem znacznego spowolnienia w globalnym handlu towarowym zapowiadano od miesięcy. Niespodzianką nie powinna być więc najnowsza prognoza Międzynarodowego Funduszu Walutowego (IMF), według której globalny wolumen importowo-eksportowy urośnie w 2023 r. o zaledwie 1,5%. W 2024 r. będzie to już 3,2%. Także Światowa Organizacja Handlu (WTO) przewiduje, że światowy handel towarowy urośnie w tym roku o 1,7%, w porównaniu do 2,7% w 2022 r. WTO, tak samo jak IMF zakłada, że w 2024 r. wzrost ma osiągnąć 3,2%. W pewnym stopniu hamulec na dłuższy czas zaciągnie w związku z tym sprzedaż detaliczna, zarówno w kanale tradycyjnym, jak i e-commerce. Dynamika w obu przypadkach spłaszczy się i to znacząco. Według analiz Insider Intelligence dotychczasowe tempo wzrostu globalnego e-commerce wahające się na poziomie powyżej 20% przynajmniej od 2015 r., a w latach 2017 oraz 2020 nawet 28,4% i 26,7%, spadnie poniżej 10% rocznie i utrzyma się na tym poziomie aż do 2026 r. Już w 2021 r. obserwowano znaczne tąpnięcie na tym rynku, z 26,7% do 16,8% i następnie do 7,1% w 2022 r. W tym roku rynek ma się powiększyć o 8,9%, a w kolejnych latach o odpowiednio 9,4%, 8,8% oraz 8,1% w 2026 r. Choć spadek dynamiki jest znaczący, to i tak handel internetowy prezentuje się lepiej niż prognozowane wyniki tradycyjnej sprzedaży detalicznej. Ta po załamaniu i ujemnej wartości -2,6% w 2020 r. zanotowała gwałtowne odbicie do 12,5% w 2021 r. i osłabienie do 6,9% w 2022 r. Począwszy od tego roku wzrost zacznie lewitować w przedziale od 3,9% przez 4,4%, 3,7% do 3,4% w 2026 r.

Słaby początek roku w globalnym e-commerce, ale perspektywa stabilna

Biorąc pod uwagę sytuację gospodarczą i geopolityczną na świecie, e-commerce ma wciąż korzystną perspektywę wzrostową, choć początek roku nie był dla rynku łaskawy. Według indeksu zakupowego Salesforce w I kw. 2023 r. globalny ruch w sieci wzrósł co prawda o 6%, ale cyfrowy handel osiągnął wartość ujemną na poziomie -2% (wobec IV kw. 2022 r., 0%). Ujemną wartość osiągnął także wskaźnik przyrostu cyfrowych konsumentów (-7%) i średnia wydatków przypadająca na wizytę w wirtualnym sklepie (z 2,85 USD w IV kw.22 do 2,3 USD w I kw.23). Wyraźnie spadki widać także na drugim co do wielkości rynku e-commerce w Europie, czyli w Niemczech. Według Federalnego Stowarzyszenia Handlu Internetowego (BEVH) w 2022 r. tamtejszy rynek skurczył się o 5%, natomiast w I kw. 2023 r. sprzedaż spadła o 15% rdr. Kategorią, która w pierwszym kwartale zanotowała największy spadek była moda wraz z obuwiem i akcesoriami ( 20,8%). BEVH zaznacza, że pomimo naturalnego spadku zakupowego po okresie świątecznym, obniżki w tym wypadku są także wypadkową długiej listy niepewności geopolitycznych, która wciąż się powiększa. Sprawia to, że konsumenci odkładają zakupy, które wykraczają poza obszar niezbędnie koniecznych, jak właśnie moda, biżuteria czy rozrywka. Wahania od początku roku raportuje także polski GUS. W styczniu wartość sprzedaży detalicznej przez internet spadła w cenach bieżących o 32,7% względem grudnia, a e-commerce w sprzedaży „ogółem" skurczył się z 9,5% do 8,3%. W lutym zanotowano niewielkie odbicie w ujęciu cenowym (o 1,7%) i zwiększenie udziału do 8,7%. Z kolei w marcu nastąpił skok pod względem cen (o 14,7%), jednak udział e-zakupów w całej sprzedaży spadł do poziomu 8,6%.

Długoterminowe prognozy dla handlu internetowego publikowane przez rozmaite organizacje są jednak optymistyczne. Dla przykładu według analiz Statista średnioroczny wzrost globalnego handlu detalicznego w internecie (B2C) w latach 2023-2027 wyniesie 11,3%. Tylko w tym roku przychody na trzech największych rynkach osiągną odpowiednio 2,055 bln dolarów w Azji, 1,137 bln w obu Amerykach (z dominującą rolą USA) i 722,4 mld dolarów w Europie. Jeśli chodzi o rynek europejski to począwszy od bieżącego roku aż do 2027 r. ma się on powiększać w średniorocznym tempie 9,97% i za cztery lata osiągnąć ok 1,1 bln dolarów. Uwzględniając kondycję europejskiej gospodarki można powiedzieć, że to całkiem przyzwoity wynik, zwłaszcza że rzesza Europejczyków robiących zakupy w internecie ciągle rośnie. Potwierdzają to niedawne dane Eurostatu, z których wynika, że w 2022 r. aż 68% populacji Unii w wieku 16 - 74 lata zrobiło zakupy w internecie. To o 1% więcej niż rok wcześniej. Co ciekawe aż 51% cyfrowych konsumentów w UE dokonało transakcji u sprzedawcy pochodzącego z tego samego kraju i ma to swoje odzwierciedlenie na rynku logistycznym.

Skorzystają operatorzy logistyczni

Stabilny rozwój e-commerce to dobra widomość dla operatorów logistycznych

Na utrzymującej się pozytywnej koniunkturze w handlu internetowym skorzystają operatorzy zaangażowani na tym rynku. Wskazują na to ostatnie dane Transport Intelligence (Ti), z których wynika, że globalny rynek usług logistycznych dla e-commerce ma urosnąć o 7,9% w 2023 r., osiągając wartość ponad 451,2 mld euro. Cały sektor poprawi wyniki z 2022 r., kiedy skurczył się o 5% z powodu ograniczonego popytu, będącego pochodną m.in. wojny na Ukrainie, inflacji, zakłóceń w łańcuchach zaopatrzenia oraz ograniczonych wydatków konsumentów. Wzrost na poziomie blisko 8% można jednak uznać za dość skromny, jeśli wziąć pod uwagę dynamikę z lat 2020 i 2021, kiedy sektor powiększył się o odpowiednio 28% oraz 19,9%.

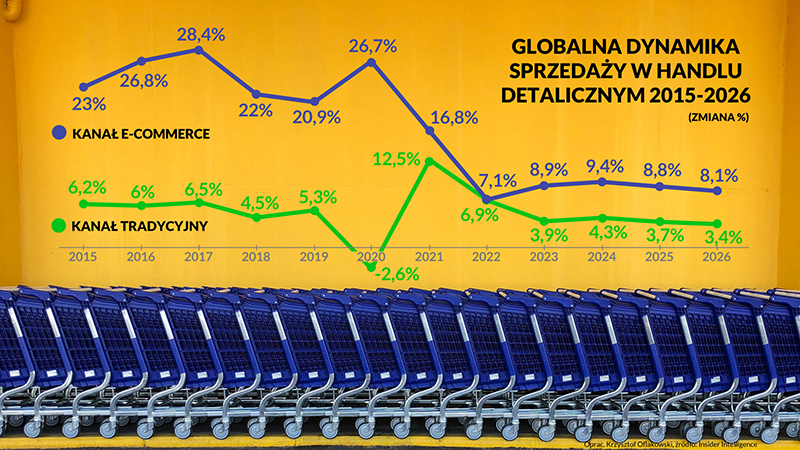

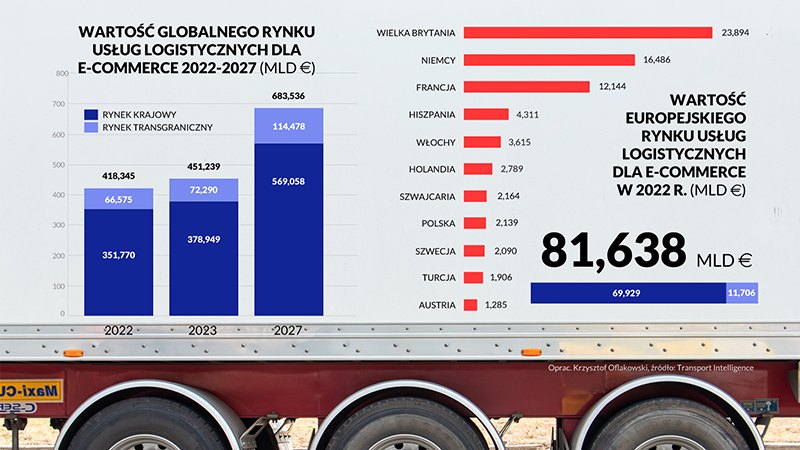

Transport Intelligence kalkuluje, że do 2027 r. światowy rynek usług logistycznych dla e-commerce będzie rósł w średniorocznym tempie 10,3%, a na wszystkich głównych rynkach największe przychody, sięgające 84%, będą generować usługi krajowe. W 2022 r. rynek o wartości ponad 418,3 mld euro w przeważającej większości zbudowały właśnie takie usługi. Wygenerowały one blisko 351,8 mld euro. Pozostała część, czyli prawie 66,6 mld, była zasługą usług transgranicznych. W tym roku proporcje te mają wynieść ponad 378,9 mld do prawie 72,3 mld euro (84% do 16%), a w 2027 r. ponad 569 mld do blisko 114,5 mld euro (83,2% do 16,8%). Analogicznie do obecnej relacji znaczącą przewagą zyskają usługi krajowe. Za cztery lata cały globalny rynek obsługujący e-commerce ma osiągnąć wartość ponad 683,5 mld euro.

Dobre perspektywy dla europejskich firm

Na koniec 2022 r. europejski rynek usług logistycznych pracujący na rzecz handlu internetowego wart był ponad 81,6 mld euro, z czego usługi krajowe wycenia się na ponad 69,9 mld zł, co stanowi 85,6% wartości sektora. Za resztę, czyli 11,7 mld odpowiadały usługi transgraniczne (cross-border). W bardziej zrównoważonej proporcji, ok. 43 mld euro do ok. 38,6 mld euro (52,7% do 47,3%), pozostają usługi transportowe ma ostatniej mili względem usług magazynowych (fulfillment). Znacząco różni się za to wartość poszczególnych rynków w Europie. Od reszty państw wyraźnie odbiła Wielka Brytania (23,9 mld), dużo dalej są Niemcy (16,5 mld), Francja (12,1 mld), Hiszpania (4,3 mld), Włochy (3,6 mld), Holandia (2,8 mld) oraz Szwajcaria (2,1 mld). Na 8. miejscu w Europie znajduje się polski rynek o wartości 2,139 mld euro. Za nami jest Szwecja (2 mld), Turcja (1,9 mld) i na 11. miejscu Austria z sektorem logistycznym o wartości blisko 1,3 mld euro.

Logistycy, zarówno w Europie, jak i poza nią, są przekonani, że pomimo chwilowego spowolnienia w światowym handlu, pracy w kolejnych latach z pewnością nie zabraknie. Potwierdza to badanie Ti przeprowadzone w 2023 r. wśród ponad 70 profesjonalistów branży logistycznej obsługującej rynek e-commerce. Wyniki analizy wskazują, że aż 56,6% z nich jest przekonanych, że w ciągu najbliższych 5 lat sprzedawcy internetowi będą wyprowadzać więcej operacji logistycznych na zewnątrz swoich organizacji. Dodatkowe 22,6% uważa także, że dotychczasowy trend zostanie co najmniej utrzymany, a tylko 18,9% twierdzi, że outsourcing usług logistycznych spadnie. Zaledwie 1,9% nie jest przekonanych, w którą stronę rozwinie się rynek. Zdaniem badanych wyprowadzanie operacji będzie zauważalne zwłaszcza wśród sklepów prowadzących sprzedaż wielokanałową (omnichannel), gdzie złożoność zarządzania zasobami jest bardziej skomplikowana i wymaga większych nakładów inwestycyjnych. Na dodatkowe wydatki nie są z kolei gotowi wszyscy sprzedawcy internetowi, zwłaszcza że większość respondentów TI prognozuje wzrost kosztów logistycznych w ciągu najbliższych 5 lat.

– W kolejnych latach obsługa e-commerce będzie coraz trudniejsza – mówi Krzysztof Wawrzyniak, dyrektor ds. kontrolingu i optymalizacji procesów Spedimex, polskiego operatora logistycznego, obsługującego sieci detaliczne, galerie, handel internetowy oraz przewozy drobnicowe i FTL w Polsce i w Europie. – Wzrośnie nie tylko wolumen zamówień internetowych spowodowany przyrostem e-sklepów i ich klientów, ale także presja na szybkość i jakość obsługi, zarówno sprzedażowej, jak i posprzedażowej. Ze wzrostem wydajności i skomplikowania będą rosły koszty logistyczne i widzieliśmy to wyraźnie w ostatnich latach, kiedy rynek powiększał się dynamicznie. Podwyżki były dodatkowo generowane przez czynniki zewnętrzne – całkowicie niezależne od sprzedawców, w tym m.in. wahania na rynku paliw. Niektóre z tych czynników są wciąż widoczne, pojawiły się także nowe, a duża i wciąż utrzymująca się nieprzewidywalność otoczenia gospodarczego to olbrzymia bariera dla rozwoju przedsiębiorstw. Stąd coraz częstsze decyzje o wyprowadzeniu operacji logistycznych poza organizację i zwracanie się w stronę sektora przyzwyczajonego do działania w zmiennych warunkach makroekonomicznych. Outsourcing logistyczny to dziś nic innego jak optymalizacja ryzyka wynikającego z charakterystyki prowadzonej działalności. Handel chce się skupić na sprzedaży, a nie organizowaniu dostaw i zwrotów, tym bardziej w warunkach zmiennego popytu. W najbliższych latach obsługa e-commerce będzie trudniejsza także z powodu dojrzewającego jeszcze modelu sprzedaży wielokanałowej, czyli omnichannel. W czasie pandemii sprzedawcy musieli rezygnować z tradycyjnego kontaktu z klientem i przenieśli się do sieci. Dziś galerie handlowe wróciły do łask, w konsekwencji spadł nieco udział e-zakupów i widać to w danych GUS. Na początku ubiegłego roku przebił on 11%, teraz nie przekracza 9%. Sprzedawcy chcą jednak pozostać w internecie, być jednocześnie online i offline, zawsze blisko konsumenta i świadczyć usługi na wielu płaszczyznach. Dla wielu z nich to całkowicie nowe doświadczenie, stąd decyzje o powierzeniu operacji na zewnątrz.

Sytuacja gospodarcza na świecie zmienia zachowania konsumentów

Choć pracy związanej z obsługą e-commerce nie zabraknie, to zarówno sprzedawcy, jak i operatorzy będą musieli zmierzyć się z innymi wyzwaniami, mianowicie gwałtownymi wahaniami wzorców zachowań cyfrowych konsumentów i niekiedy niepokojącymi postulatami w kwestiach dostaw. Nagłe odchylenia nie sprzyjają jednak budowaniu długoterminowych strategii rynkowych i inwestycyjnych.

Jak duże są to wahania pokazuje obszerne badanie Retail Economics i Auctane przeprowadzone w Wielkiej Brytanii, USA, Kanadzie, Australii, Niemczech, Francji oraz Włoszech i Hiszpanii. Wyniki analizy dowodzą, że w obliczu inflacji, wysokich stóp procentowych, rosnących kosztów życia i utrzymania, konsumenci zmienili swoje zachowania, zarówno jeśli chodzi o kwestie zakupów, jak i dostaw. Według autorów konsumenci przewartościowali swoje priorytety zakupowe, stając się bardziej skupionymi na cenie towaru i jest to efekt obawy zarówno o stan finansów osobistych, jak i szerszych perspektyw gospodarczych. Niepokój z tym związany panuje wśród 84% badanych. Dodatkowo 73% planuje wprowadzenie zmian w swoich przyzwyczajeń zakupowych i nawet w grupie zamożnych klientów odsetek ten sięga 61%.

Ewolucję widać także w kwestiach kosztów obsługi logistycznej zakupów. W br. zaledwie 24% konsumentów jest skłonnych zapłacić za zwrot towaru kupionego w internecie, co jest aż 4% spadkiem w stosunku do 2022 r. Skupienie na ogólnych kosztach zakupów dobrze pokazuje także inny wskaźnik, dotyczący 32% e-konsumentów, którzy przywiązują w tym roku większą uwagę do ceny dostawy niż do jej szybkości. Cena stała się najważniejszym czynnikiem w całym procesie dostarczenia zamówienia, a odsetek ten wzrósł o 5% z poziomu 27% w 2022 r. Na znaczeniu straciła za to szybkość dostaw, która jest obecnie istotna dla 22% kupujących w sieci. W zeszłym roku wartość ta sięgała 27%. Przestaje się także liczyć wygoda dostaw, w tym wybór lokalizacji lub okna czasowego (spadek z 23% do 18%), za to więcej klientów oczekuje elastycznych zwrotów (wzrost do 10% z 9% w 2022 r.), a także możliwości śledzenia przesyłki (wzrost do 7% do 9%) i dostaw przyjaznych środowisku (wzrost z 7% do 9%). Przy okazji okazało się, że klienci coraz mocniej cenią sobie możliwość wyboru zrównoważonej opcji dostawy (skok z 74 % do 79%), ale zaraz później wyszło na jaw, że zaledwie 7% z nich deklaruje, że jest w stanie zapłacić więcej za możliwość kompensacji powstałych emisji gazów cieplarnianych. Znacznie więcej, bo 38% woli wydłużyć oczekiwanie na przesyłkę, aby obniżyć emisje, a 34% zrezygnować z dostawy do domu. Takie wyniki sugerują, że konsumenci, którzy rozważają uczynienie własnych zamówień bardziej zrównoważonymi nie są obecnie gotowi na ponoszenie dodatkowych kosztów z tego tytułu. Odsetek ten nie zmienił się od zeszłego roku, gdzie także wyniósł 7%.

Sprzedawcy mają nieco odmienne poglądy, jeśli chodzi o środowisko i ceny usług

Dla zaledwie 18% internetowych detalistów zrównoważone dostawy i obniżanie ich wpływu na środowisko są bardzo ważne i stanowią kluczowy element prowadzenia biznesu. Te same czynniki uważa za ważne 21% sprzedawców, ale ważniejsze niż zielone dostawy są inne zrównoważone działania. Z kolei 36% twierdzi, że aspekty środowiskowe są ważne, ale bieżące priorytety strategiczne leżą gdzie indziej. Dodatkowe 12% mówi również, że czynniki te nie są zbyt istotne i skupiają się na innych priorytetach strategicznych. Dla 13% aspekty środowiskowe nie mają żadnego znaczenia.

Niestety inne oczekiwania widać także w obszarze cen. Postulatom klientów wrażliwych na ten aspekt dostaw nie są w stanie sprostać wszyscy sprzedawcy, a aż 28% z nich planuje podnieść związane z tym obciążenia. Dodatkowe 10% sprzedawców chce także podnieść w tym roku koszty zwrotów, a 43% ceny produktów. Tylko 18% nie planuje zmian w żadnym z tych obszarów. Niekorzystny bilans kosztowy sprawia, że wszelkie darmowe opcje stają się mniej powszechne – zwłaszcza w kwestiach zwrotów.

– Ostatni rok był okresem prawdziwej rewolucji w kwestiach polityki darmowych dostaw i zwrotów – dodaje Krzysztof Wawrzyniak. – Obciążenia zarówno organizacyjne, jak i kosztowe okazały się dla wielu, nawet największych internetowych sprzedawców, zbyt duże. Przede wszystkim zaskoczyła skala tego zjawiska. Platformy na całym świcie zrewidowały swoje regulaminy i albo wprowadziły opłaty, albo podniosły progi zakupowe, gwarantujące dodatkowe korzyści w obszarze serwisu logistycznego. To z kolei zrodziło wyzwania w relacjach z klientami, którzy przyzwyczajeni do darmowych usług nie chcą się pogodzić z dodatkowymi obciążeniami. Kosztowna okazała się zwłaszcza logistyka zwrotów, która wiąże się z oceną stanu zwracanego towaru, regeneracją i procedurą reintegracji produktu do cyklu sprzedażowego.

Retail Ecomonics szacuje, że zwroty mogą sięgać aż 30% zamówień, podczas gdy dla kanału tradycyjnego niecałe 10%. Według analityków średni koszt obsługi zwracanych towarów wynosi ok. 20% wartości zakupionego towaru, co z kolei obniża marżę. Klienci ciągną jednak linę w swoją stronę, a odsetek tych, którzy chcą darmowych zwrotów ciągle rośnie. W 2022 r. wynosił od 73%, obecnie jest to 76%.

Krzysztof Oflakowski Fot. autora